![]()

Alla luce delle rinnovate tensioni geo-politiche, cosa possono aspettarsi gli investitori, ovvero come si comportano tendenzialmente i mercati in tempi di guerra?

Viste le rinnovate tensioni-geopolitiche a cui stiamo assistendo, è lecito chiedersi a questo punto: come si comportano i mercati in tempi di guerra?

Posto che è difficile prevedere l’evoluzione del quadro politico e del contesto internazionale, quello che possiamo fare però è osservare come si sono comportati i mercati storicamente durante le precedenti fasi di guerra e conflitto. Vediamo di seguito.

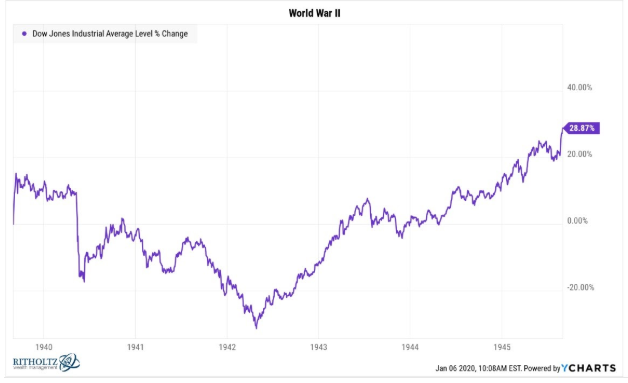

Ad esempio, questo nel grafico è l’andamento dell’indice americano Dow Jones durante la seconda guerra mondiale:

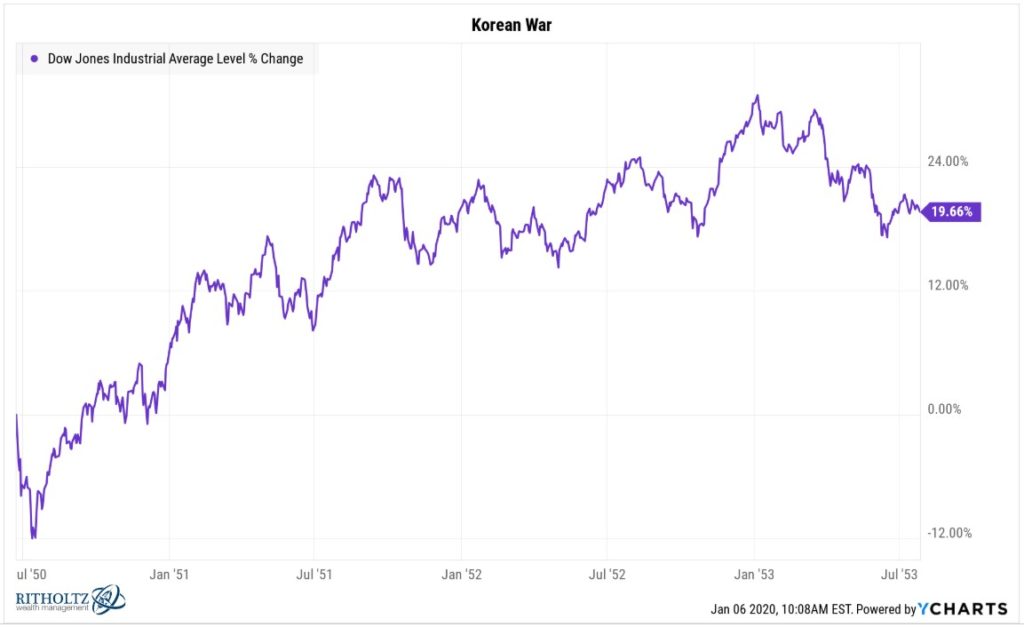

Questo invece è l’andamento dello stesso indice nel corso della guerra di Corea:

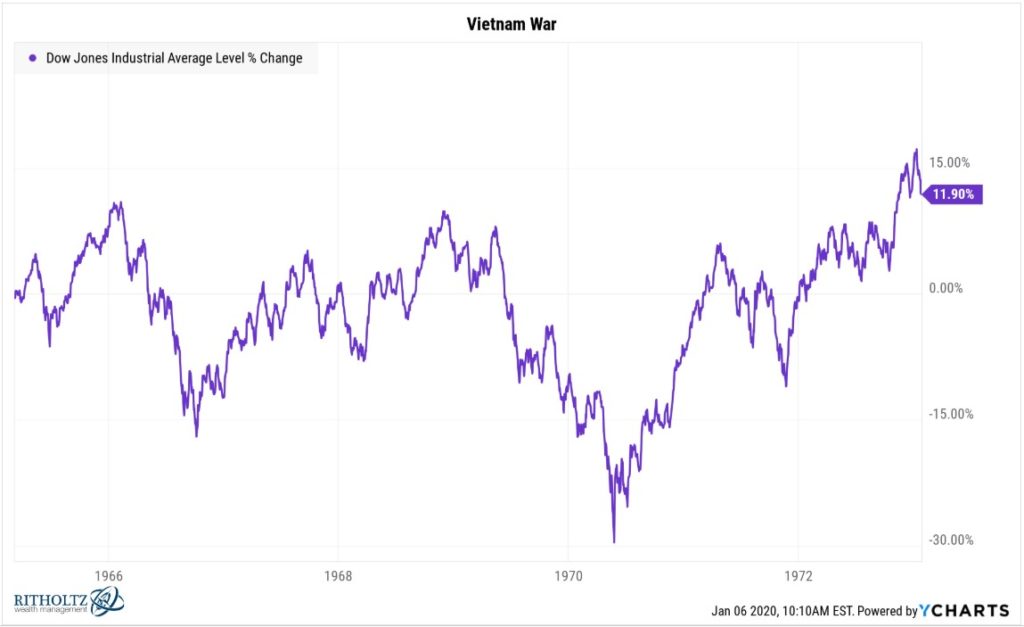

Osserviamo anche come si è comportata la borsa americana, declinata sempre nell’indice Dow Jones, durante la guerra del Vietnam:

In tutti e 3 i casi, la borsa, seppur inizialmente indebolita, ne è uscita rafforzata, con un ritorno positivo per gli investitori più pazienti.

Quando pensiamo di pianificare i nostri risparmi, orientandoli verso un piano d’investimento, i fattori “esterni”, esogeni (come rapporti internazionali-possibili conflitti-elezioni politiche) sono fuori dal nostro ambito di controllo, e, per questo non gestibili, e, di conseguenza, non dovremmo dare loro un peso eccessivo. In sostanza, non possiamo controllare l’economia, o le guerre, o il mercato, ma possiamo controllare le nostre decisioni sul mercato. Meglio focalizzarci quindi su queste ultime, e sui fattori che restano quindi sotto il nostro controllo, come ad esempio la nostra capacità di risparmio, e d’investimento, piuttosto che l’arco temporale d’impiego del denaro, e l’asset allocation assunta.

Se percorriamo una strada valutando di volta in volta fattori che non dipendono da noi, presto o tardi deraglieremo dal nostro percorso, non avendo il controllo sul nostro mezzo di locomozione.

Se invece diamo il giusto valore a ciò che possiamo effettivamente controllare, come le nostre stesse emozioni, e decisioni sul mercato, Mr Market ogni tanto potrà farci sbandare da una parte piuttosto che dall’altra, ma saremo sempre noi a tenere le mani sul volante, come conducenti, e non passeggeri nel nostro stesso percorso d’investimento.

La bomba finanziaria più pericolosa è quindi quella dentro di noi (emotività), in quanto può disintegrare anche il miglior piano finanziario del mondo.

“Time is your friend, impulse is your enemy” – John Bogle.

Il tempo è in grado di ammortizzare i ribassi del mercato, dettati da eventi negativi, e riportarci sul binario del valore. E’ importante però dare tempo al tempo, ovvero farcelo amico, invece che un avversario da rincorrere.

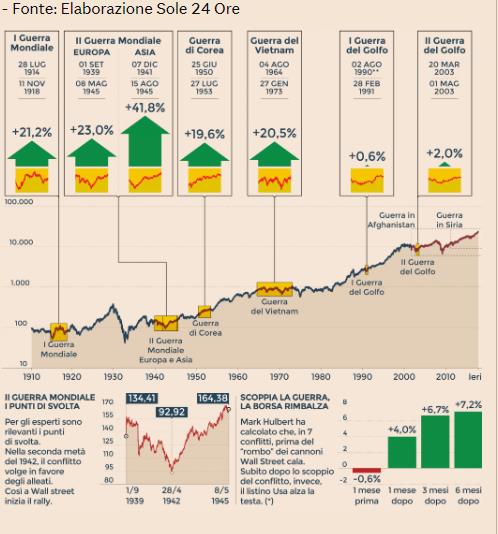

I venti di guerra non sono quindi sufficienti per abbandonare la rotta, come ci ricorda il Sole24Ore in questo grafico:

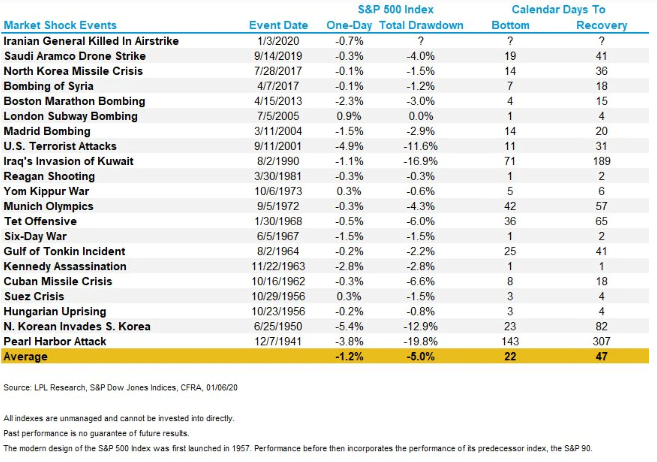

A conferma di ciò, possiamo osservare, nella tabella di seguito, come uno scenario di guerra certamente porti ad un aumento della volatilità sui mercati azionari, tuttavia l’impatto negativo resta di breve termine, per fare posto poi ad uno scenario di ripresa.

Eventi come l’attacco a Pearl Harbor, o l’invasione dell’ Iraq ai danni del Kuwait, hanno portato l’ indice azionario S&P500 a scendere mediamente del 5%, per poi recuperare l’ oscillazione mediamente nel giro di 50 giorni, e ripartire verso nuovi massimi.

In finanza, quindi, non vince chi movimenta il proprio portafoglio in seguito all’evolversi dello scenario geopolitico. Vince chi non guarda i propri investimenti, e aspetta con calma di raccoglierne i frutti.

Più ci allontaniamo dal portafoglio/contesto macro, più ci avviciamo al nostro obiettivo.