![]()

Maggio si avvicina, e gli investitori si chiedono se sia quindi tempo di “Sell in may and go away”?

Come ogni anno, l’arrivo del mese di maggio porta gli investitori a porsi la fatidica domanda: “Sell in may and go away”?

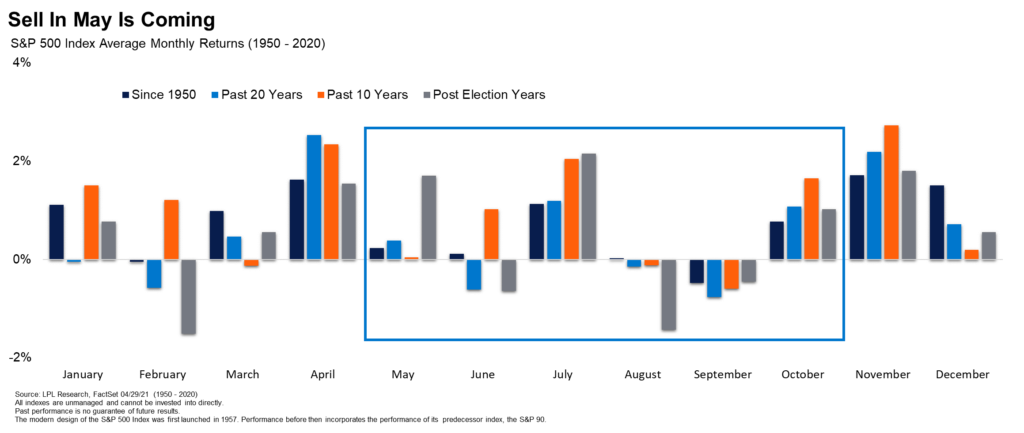

Il dubbio nasce dall’ipotesi per cui i mercati tendano storicamente ad attraversare un periodo di debolezza, nella fase estiva, per poi ripartire verso fine anno. Da qui, la tentazione di cedere alle lusinghe del market timing, alla ricerca di migliori rendimenti sui portafogli d’investimento.

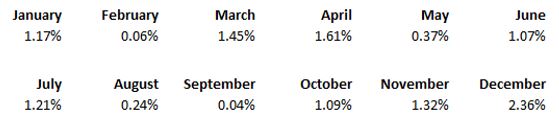

Eppure, se analizziamo i dati relativi all’indice S&P500 americano, scopriamo che, dal 1940 al 2021, i rendimenti medi mensili risultano essere positivi anche nei mesi “incriminati”. Certamente, possiamo osservare delle differenze, più o meno sostanziali, fra le performance mensili maturate, che possono essere tanto frutto della “stagionalità” quanto della casualità (ad esempio, dicembre è stato storicamente il mese migliore sul mercato, mentre maggio si colloca al 9° posto).

Tuttavia, eccoci qui, nuovamente, a chiederci: vale davvero la pena vendere a maggio per poi rientrare successivamente sul mercato?

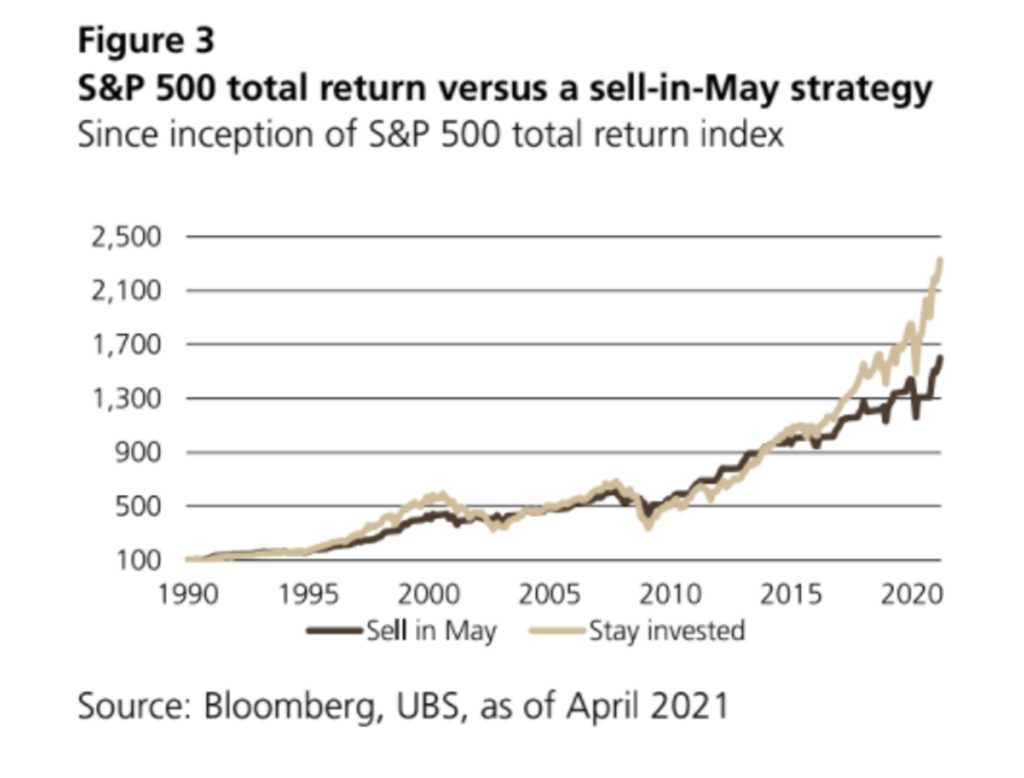

La strategia del “Vendi tutto a Maggio e Scappa Via” non sembra avere delle così solide fondamenta.

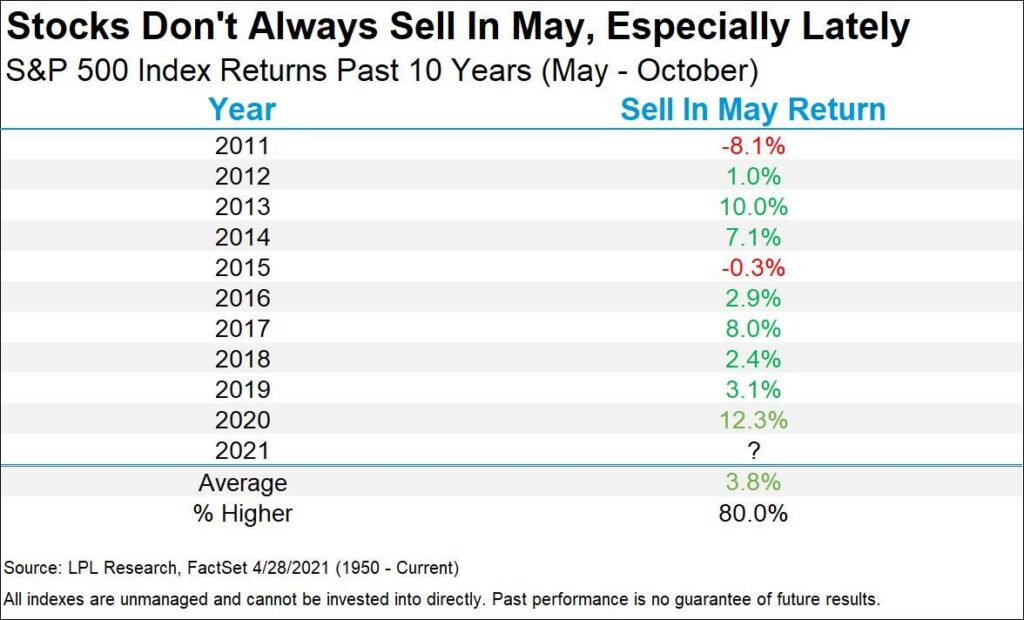

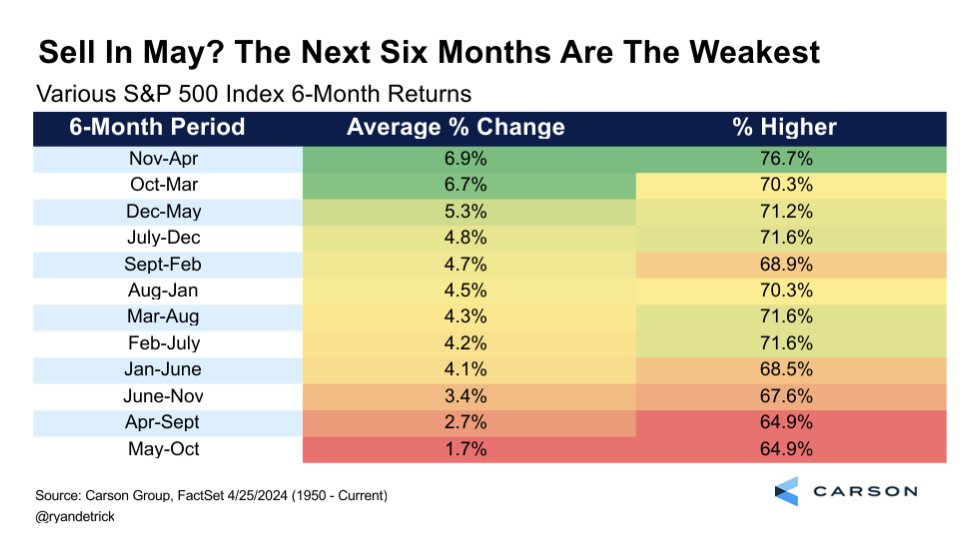

Nel decennio 2011-2021, ad esempio, il mercato azionario USA, tradotto nell’indice S&P500, ha saputo generare mediamente il 4%, largo circa, nel periodo maggio-ottobre, riportando performance positive 8 volte su 10 (senza considerare il 2021).

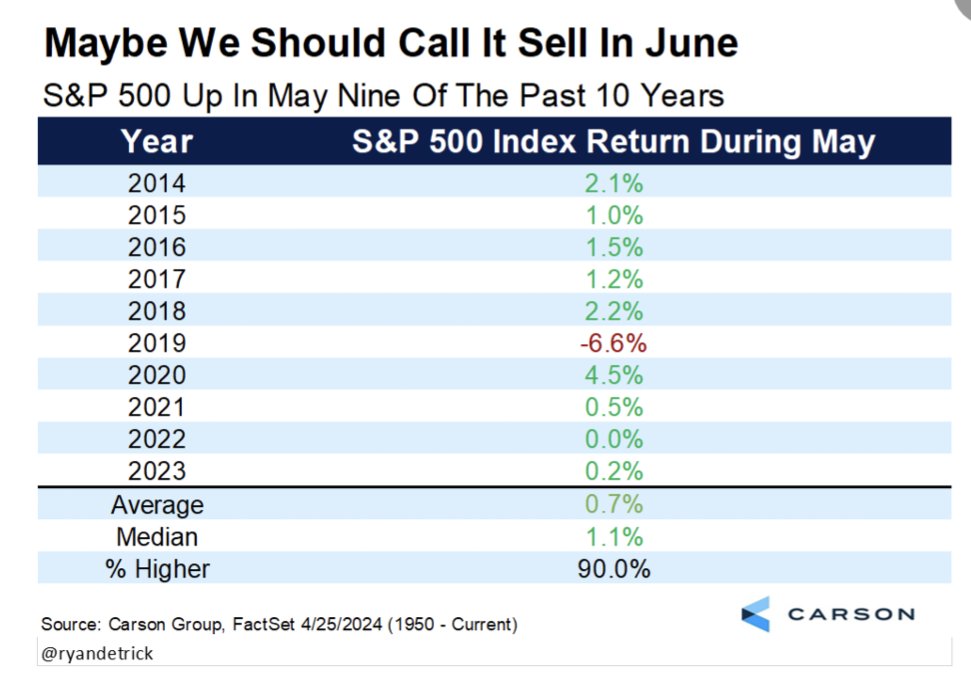

Il mese di maggio, fra l’altro, considerando il periodo 2014-2023, ha chiuso positivamente in 9 degli ultimi 10 anni presi in esame. Forse il detto andrebbe rivisto in “Sell in June and Go Away?”.

Ecco che, come sempre, il mercato ci mostra come non esistano schemi ripetuti o tendenze a cui poterci affidare in modo sistematico per generare sovraperformance in modo consistente nel tempo (anche perchè, se così fosse, tutti le sfrutterebbero, e il giochino smetterebbe di funzionare ancora prima che qualcuno possa trarne un benchè minimo profitto).

Quindi, è vero che il periodo Maggio-Ottobre storicamente ha offerto mediamente le performance meno generose, in relazione sempre all’indice azionario americano S&P500, ma questo non è sufficiente per muovere il nostro portafoglio solo sulla base di questo noto richiamo di Wall Street. Sarebbe una decisione presa semplificando forse eccessivamente la realtà e le dinamiche, ben più complesse, del mercato.

A maggio, più che vendere le azioni, faremmo meglio a vendere le nostre convinzioni, e restare piuttosto investiti sul portafoglio.